Anlagenbuchhaltung

Anlagenbuchhaltung, was ist das?

Die Anlagenbuchhaltung ist Bestandteil des Rechnungswesens / der Buchführung eines Unternehmens. Die Grundlage der Anlagenbuchhaltung sind alle Anlagegüter: Maschinen, Gebäude, Fahrzeuge und andere Gegenstände gelistet, die sich im Anlagevermögen Ihres Unternehmens befinden.

Diese sogenannten Sachanlagen können nicht wie geringwertige Wirtschaftsgüter (GWG) auf einmal abgeschrieben werden; stattdessen kommt jedes Jahr ein Teil der Summe in die Abschreibung – solange, bis die Investition vollständig abgeschrieben ist. Ein Steuerberater, Anlagenbuchhalter oder Bilanzbuchhalter ermittelt daher mit der Anlagenbuchhaltung aus den Anschaffungskosten und dem Alter Ihrer Vermögensgegenstände den jeweiligen Restwert. Dieser Buchwert Ihres Anlagevermögens und die daraus folgenden monatlichen Abschreibungen mindern Ihren Gewinn und damit auch Ihre Steuern.

Geringwertige Wirtschaftsgüter (GWG)

Der Gesetzgeber sagt:

Wenn Sie eine Sache kaufen, die dazu gedacht ist, Ihr Unternehmen zu betreiben, können die Kosten für diese Sache nicht gewinnmindernd angesetzt werden.

Im Prinzip ist diese Anschaffung dann genauso zu sehen, als ob das Geld noch auf Ihrem Konto liegt. Allerdings sieht Vater Staat ein, dass diese Sachen oftmals an Wert verlieren. Der Buchwert – also die Kennzahl, die angibt, was das Wirtschaftsgut noch wert ist – wird abnehmen, weil sich die Anschaffungen mit der Zeit abnutzen. Diesen Wert kann man als sogenannte Abschreibung in der Buchhaltung absetzen. Daher kommt auch der Begriff Absetzung für Abnutzung oder auch kurz AfA genannt. Durch diese langfristige Wertminderung wird sich natürlich auch Ihr Betriebsvermögen vermindern, sofern nichts ersetzt wird. Im HGB § 253 finden wir die „Anleitung“ für planmäßige Abschreibungen im Handelsrecht.

Die zuerst angesprochenen GWG sind in der Anschaffung günstig, sodass sich der Aufwand in der Anlagenbuchhaltung für „jeden Bleistift“ nicht lohnt. Daher hat man eine Grenze für Wirtschaftsgüter festgelegt, unter der die komplette Abschreibung sofort erfolgen kann.

Diese Grenze betrug im Jahr 2017 noch 410 EUR (§ 6 Abs. 2 Einkommensteuergesetz – EStG). Ab 1. Januar 2018 wurde die Grenze laut Beschluss vom 26. April 2017 kräftig angehoben auf Anschaffungskosten in Höhe von 800 EUR Netto. Diese Grenze ist auch jetzt im Jahr 2023 noch gültig.

Höherwertige Güter in der Anlagenbuchhaltung

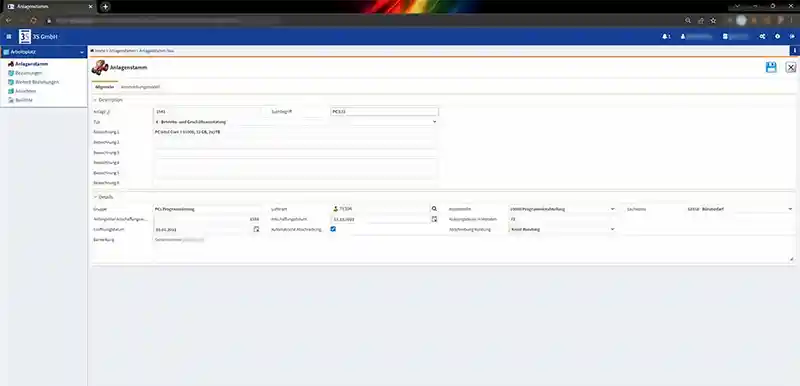

Alle höherwertigen Güter werden in der Anlagenkartei unserer Anlagenbuchhaltung erfasst. Die Summe dieser Buchwerte, die sich aus der Anlagekartei ermitteln lässt, macht dann das Anlagevermögen in der betrieblichen Anlagenbuchhaltung aus. In der Finanzbuchhaltung kann der Teil des Anlagevermögens, der im jeweiligen Jahr abgeschrieben wird, monatlich (meist in 12 Teilen) vom Gewinn abgezogen werden. Zum Jahreswechsel vermindert sich dann der Wert in der Anlagenkartei für jedes Anlagegut entsprechend. Im nächsten Jahr sinken also die Abschreibungen als Verlust im Rechnungswesen dementsprechend. Diese Ermittlung pro Jahr geht so lange, bis die Investitionssumme komplett abgeschrieben ist.

Danach bleiben die einzelnen Vermögensgegenstände mit 1 EUR in der Anlagenrechnung erhalten. Das nennt man Erinnerungswert. Die Zeitdauer (also die Anzahl der Jahre), innerhalb der abgeschrieben wird, richtet sich nach der Nutzungsdauer bzw. Abnutzungsdauer des Anlagegutes. Ein Auto verliert sehr viel langsamer an Wert als ein PC, der nach 3–5 Jahren nicht mehr dem Stand der Technik entspricht. Damit bei dieser komplexen Materie sich kein Fehler einschleicht, sollte Ihr Steuerberater oder ein Bilanzbuchhalter bei der Einschätzung der betrieblichen Abschreibung helfen.

Ein erfahrener Anlagenbuchhalter weiß auch genau um die Abschreibungsdauer Ihrer Wirtschaftsgüter Bescheid und wird dies auch bei der Erstellung der Bilanz und des Jahresabschlusses erfassen. Er kann auch entscheiden, ob bei der Methode der Abschreibung eher die lineare oder degressive zum Einsatz kommen soll. Degressiv bedeutet hier, dass am Anfang der Investition der Wert schneller sinkt. Nach einer gewissen Zeit wird dann auf linear umgeschaltet.

Was kann man wie lange abschreiben?

Wie schnell eine Neuanschaffung abgenutzt wird und welche Wertminderung diese jährlich erfährt, ist manchmal sehr stark branchenspezifisch. Daher können Sie Abschreibungsbeträge nicht vereinheitlichen. Ein Firmenwagen eines Pflegedienstes wird vermutlich anders genutzt als der einer Zoohandlung. Angesichts dessen gibt es allgemein anerkannte AfA-Tabellen, aus dem man die Nutzungsdauer entnehmen kann. Aktuell finden Sie diese AfA-Tabellen beim Bundesministerium für Finanzen.

Anlagengitter der Anlagenbuchhaltung

Aus allen Abschreibungen zusammen bildet sich das Anlagengitter. Dieses enthält für jede einzelne Anlage der Anlagenbuchhaltung:

- das Datum der Buchung,

- die eindeutige Bezeichnung mit Serien- oder Inventarnummer der Bilanzposten,

- die Anschaffungs- und/oder Herstellungskosten,

- alle Zu- und Abgänge sowie Umbuchungen,

- Zu- und Abschreibungen,

- die Nutzungsdauer der erfassten Gegenstände,

- die Abschreibung im aktuellen Jahr und im Vorjahr und

- den Buchwert im aktuellen Jahr und im Vorjahr.

Schnittstellen zu anderen Teilen der Buchhaltung

Ihre Anlagegüter und Sachanlagen eines Unternehmens tauchen im Rechnungswesen natürlich nicht nur in der Anlagenbuchhaltung, sondern im ganzen ERP auf. Eine Anlage wird z. B. im Controlling, in der Kostenrechnung (auch Kosten- und Leistungsrechnung genannt) verwaltet. Im Jahresabschluss und anderen betriebswirtschaftlichen Auswertungen der Finanzbuchhaltung finden wir das Anlagengitter wieder und in der Inventur listen wir die Anlagen auf den Zähllisten auf, um den Bestand erfassen und kontrollieren zu können. Dies sind nur ein paar Beispiele, wie die 3S ERP-Module unseres ERP Systems miteinander verbunden sind.